[TA-Lib] #5 MACD - MACD とは何か、指标としての役割の分析

- CloneCoding

- シリーズ / TA-Lib

- 2023年8月24日

移動平均収束拡散(MACD)は、トレーダーの間で広く使用されている技術的指標であり、移動平均の差を通じて市場の傾向を分析します。以前の投稿では、移動平均の基本概念とTA-Libを使用した分析を探求しました。

- 移動平均の概念:[TA-Lib] #3: 市場のトレンド理解 - 短期、中期、長期移動平均とゴールデンクロス・デッドクロス

- TA-Libを使用した移動平均分析:[TA-Lib] #4:TA-Libを利用した移動平均線分析 - 市場のトレンドを検出し、ゴールデンクロス・デッドクロスを捕捉

この投稿では、MACD指標の定義、構成要素、応用、および限界について詳しく説明します。TA-Libを使用してMACD分析の実装方法を直接学びたい方は、[TA-Lib] #6: TA-Libを活用したMACDの計算と分析を参照してください。

MACD(移動平均収束拡散)指標

定義と歴史

1970年代にGerald Appelによって開発されたMACD指標は、2つの指数移動平均(EMA)の差を通じて市場の勢いを測定します。相対的に短期の平均と長期の平均を表しているため、この差によって価格のトレンド変化と速度の検出が可能になります。その結果、MACDはトレンドフォローと逆張りのパターンを検出するために広く使用され、投資家とトレーダーの間で人気のある技術分析ツールとしての地位を確立しています。

成分と数式

MACDライン

MACDラインはMACDの核心部分であり、短期移動平均(通常12日間)と長期移動平均(一般的に26日間)との差を示しています。

- 数式:

- 12日EMA: 直近12日間の指数加重移動平均で、急激な変動に対して敏感。

- 26日EMA: 過去26日間の指数加重移動平均で、長期の市場のトレンドを反映。

- 解釈: 市場の全体的な勢いとトレンドを評価するために使用されます。

シグナルライン

シグナルラインはMACDラインの9日移動平均です。

- 数式:

- 解釈:

- MACDラインがシグナルラインを交差する時、重要な取引シグナルと見なされます。

- MACDラインがシグナルライン上昇すると買いのシグナル、下降すると売りのシグナルと解釈されます。

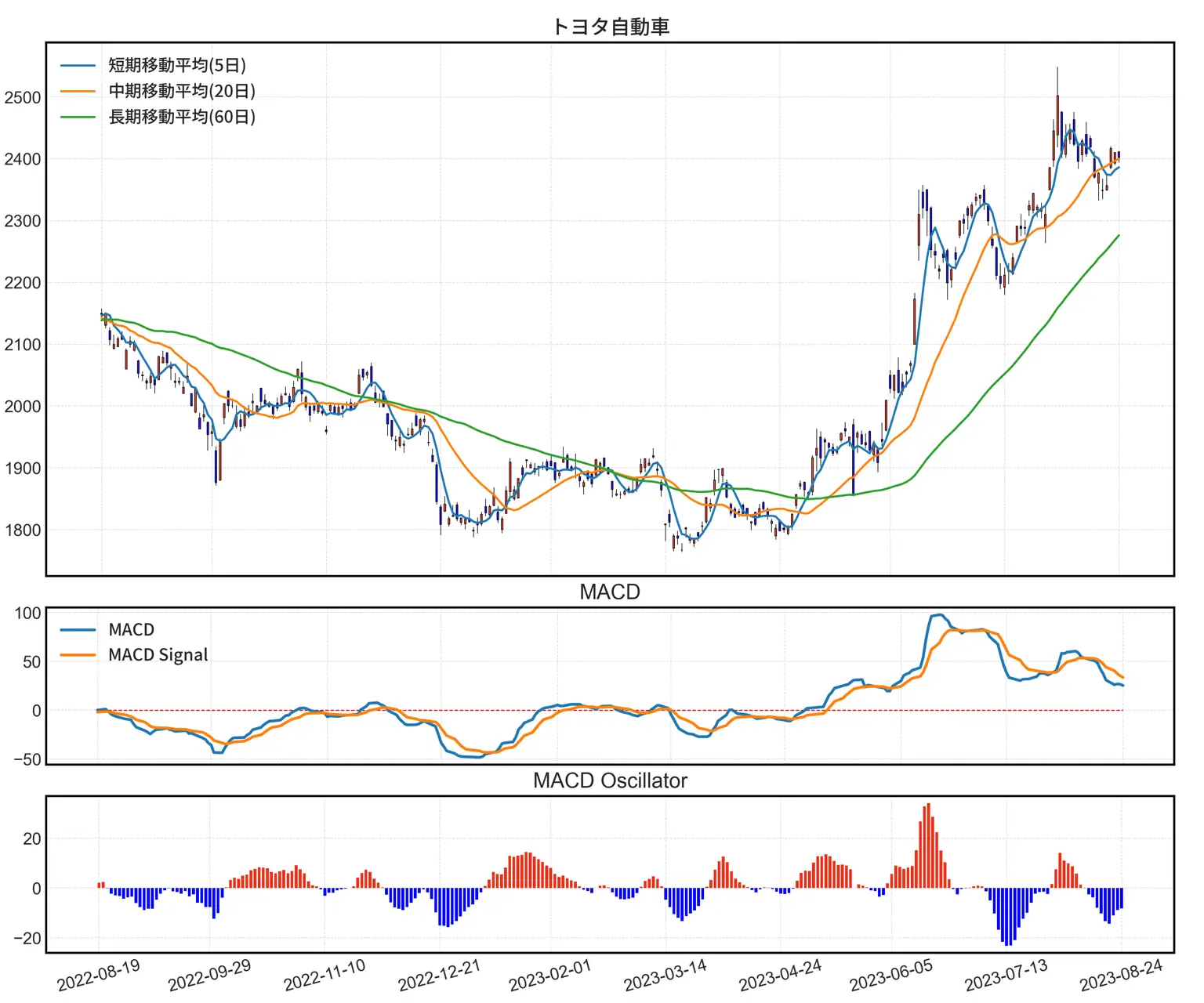

ヒストグラム

ヒストグラムはMACDラインとシグナルラインとの差を視覚的に表現します。

- 数式:

- 解釈:

- 正の値はMACDラインがシグナルライン上にあることを示し、負の値は下にあることを示します。

- 2つのライン間の大きな差は強い市場の勢いを代表する可能性があります。

- ゼロの交差はトレンドの変化の兆候である可能性があります。

応用

MACDは、特にトレンドフォローや過買い・過売りの状態の特定に用いられる、様々な投資戦略と市場分析に対応する多目的な指標です。

トレンドフォロー

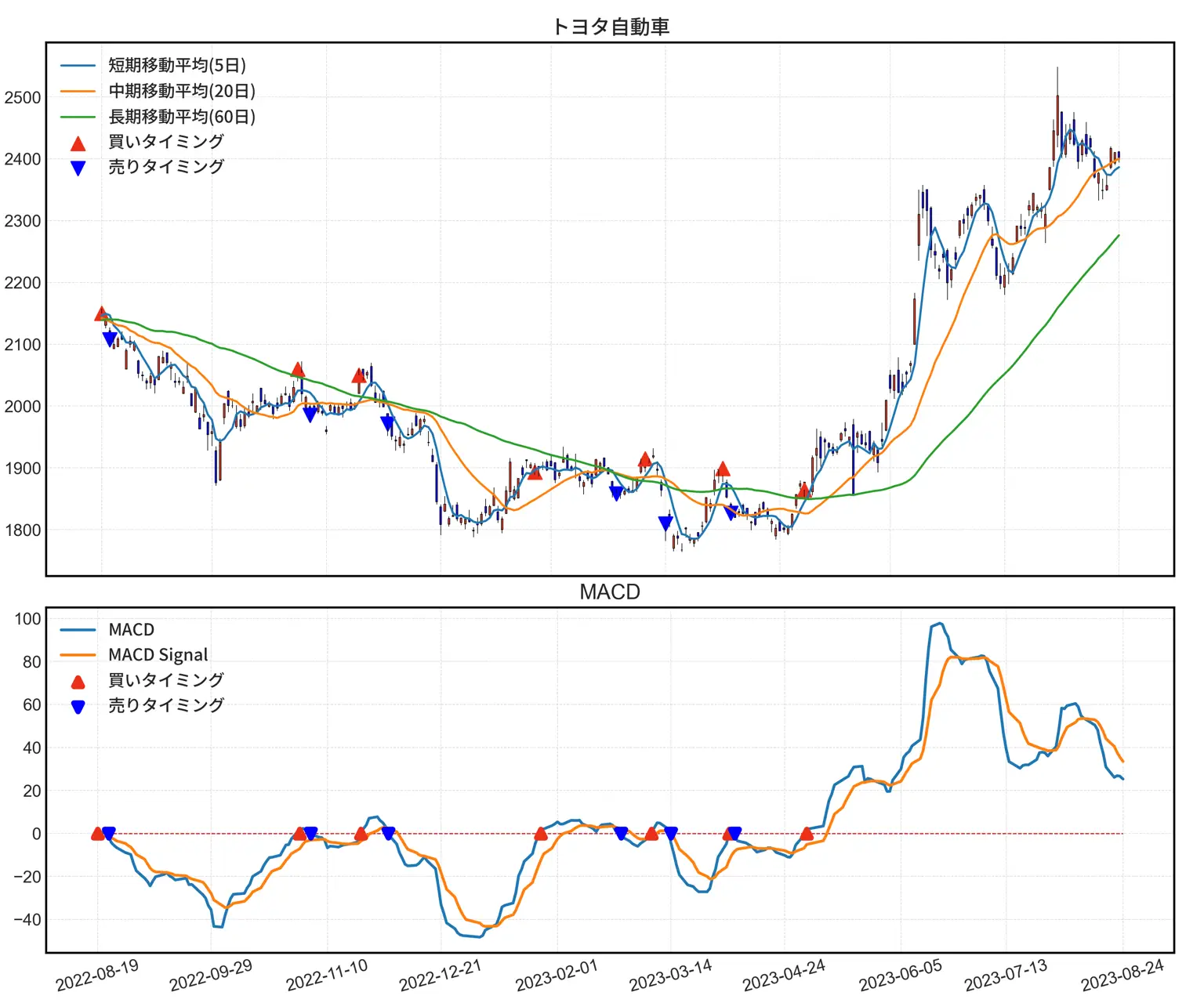

MACDラインとシグナルラインの交差

- 買いのタイミング: MACDラインがシグナルラインを下から上に交差すると、上昇トレンドの開始を示し、買いの機会となるかもしれません。

- 売りのタイミング: 逆に、MACDラインがシグナルラインを上から下に交差すると、下降トレンドの開始を警告し、売りの手がかりとなるかもしれません。

ヒストグラムの大きさ

- 強いトレンド: ヒストグラムの大きさが増すと、現在のトレンド(上昇または下降)が強まっていることを示します。

- 弱まるトレンド: 減少する大きさはトレンドが弱まっていることを示し、ポジションの調整が必要になる可能性があります。

過買い・過売り点の検出

MACDラインとシグナルラインの乖離

- 売りのタイミング: 2本のラインが過度に乖離している場合、市場は過熱(過買い)状態にあると見なされ、売りのシグナルと解釈されるかもしれません。

- 買いのタイミング: 逆に、2本のラインが密接に揃っている場合、市場は過売り状態にあるとみなされ、買いの機会となるかもしれません。

ゼロラインの交差

- 買いのタイミング: MACDラインがゼロラインを上昇して交差すると、過売りの市場状態が終了したことを示し、買いの機会となるかもしれません。

- 売りのタイミング: MACDラインがゼロラインを下降して交差すると、過熱の市場状態が終了したことを示し、売りのシグナルとなるかもしれません。

MACDを購買点と売却点を識別するために使用する際は、他の技術指標と組み合わせて、個々の投資戦略と目標に合わせて調整することが重要です。

MACDの制限と考慮事項

投資戦略において重要な役割を果たすMACDではあるが、全てのシナリオで完璧に機能するわけではない。これらの制限と、成功に向けたヒントの理解が鍵である。

制限

- 遅延した信号: MACDは移動平均に基づいているため、遅れた信号を提供し、チャンスを逃すことがある。

- トレンドのない市場での非効率: サイドウェイ市場では、MACDは信頼性を欠くことがあり、偽の信号を生成することがある。

- 過去のデータへの依存: 過去のデータに依存しているため、MACDは未来の市場の変動を予測するのに苦労することがある。

成功に向けたヒント

- 他の指標との組み合わせ: MACDを他の指標と組み合わせて使用すると、精度が向上する。

- 市場状況の理解: MACDの効果的な使用は、市場のトレンドと適切な設定の選択を理解することを要する。

- モニタリング: MACD信号の潜在的な遅延のため、継続的な監視が不可欠である。

MACDは有力な投資ツールであるが、単独では完璧ではない。様々な制限を把握し、それらを克服する戦略を練ることが重要である。

FAQs

- MACD指標は何であり、どのように構成されていますか?

- MACD(Moving Average Convergence Divergence)は、2つの指数移動平均(EMA)の差を通じて市場の勢いを測る指標です。主に三つの要素で構成されており、それはMACDライン(12日EMAと26日EMAの差)、シグナルライン(MACDラインの9日EMA)、ヒストグラム(MACDラインとシグナルラインの差)です。

- MACD指標を使用する際の注意すべき制限は何ですか?

- MACDの主要な制限には、遅延信号の提供、サイドウェイ市場での非効率、過去のデータへの依存があります。これらの制約から、MACDを単独で使用する際には注意が必要であり、他の指標と一緒に使用することが有益です。

- MACDを使用する主要な応用は何ですか?

- MACDは主にトレンドフォローと過買い/過売りポイントの検出に使用されます。MACDラインとシグナルラインの交差、ヒストグラムのサイズ変化などを通じて、最適な買いと売りのタイミングを判断する助けとなります。

- MACDのパラメータを変更することはどのような影響を及ぼしますか?

- MACDのパラメータ、すなわち短期と長期の移動平均の期間を変更すると、MACDの感度が変化します。特定の市場と戦略に適したパラメータを正確に設定する必要があり、感度の調整によって投資家はMACDを自分の目標と戦略に合わせることができます。

- MACD指標と他の技術指標との組み合わせはなぜ重要なのですか?

- MACDは強力なツールであるものの、完璧ではなく、固有の限界があります。他の技術指標との補完によって、より正確な分析が可能となります。この補完的なアプローチによって、市場の様々な側面を考慮し、誤った信号に関連するリスクを減らし、より効果的な投資戦略を構築することができます。

シリーズ / TA-Lib カテゴリーの他の投稿

CloneCoding

1行のコードから始まる革新!

Categories

- Language(43)

- Web(17)

- シリーズ(7)

- Tips & Tutorial(4)

Recent Posts

![[JavaScript] html2canvasを使用してウェブページのスクリーンショットをダウンロードする方法]() html2canvasライブラリを使用してウェブページのスクリーンショットをダウンロードする方法を学ぶ。html2canvasの特長や利点、インストール方法、使用方法、注意点についても詳しく解説。

html2canvasライブラリを使用してウェブページのスクリーンショットをダウンロードする方法を学ぶ。html2canvasの特長や利点、インストール方法、使用方法、注意点についても詳しく解説。![[CSS] ダークモードの実装方法 - システム設定ベースとユーザー選択ベースのモード変更]() ウェブページにダークモードを実装する方法について解説します。システム設定をベースにダークモードを実装する方法や、ユーザーの選択をベースにダークモードを実装する方法を学びましょう。

ウェブページにダークモードを実装する方法について解説します。システム設定をベースにダークモードを実装する方法や、ユーザーの選択をベースにダークモードを実装する方法を学びましょう。![[Next.js] SSR、SSG、CSRを使用するのはいつか - 適切な利用ケースを探る]() Next.jsで、SSR、SSG、CSRのどのレンダリング方法がどのサイトカテゴリに最も適しているかを詳しく説明します。

Next.jsで、SSR、SSG、CSRのどのレンダリング方法がどのサイトカテゴリに最も適しているかを詳しく説明します。![[CSS] 仮想セレクタ(Pseudo selector) 完全ガイド - 知っておくべきスタイリング技術]() CSSの仮想セレクタ(Pseudo selector)について詳しく説明します。:first-child、:last-child、:nth-child(n)などを学び、実践的な利用例を探します。

CSSの仮想セレクタ(Pseudo selector)について詳しく説明します。:first-child、:last-child、:nth-child(n)などを学び、実践的な利用例を探します。![[Next.js] 3つのレンダリング方法 - SSR、CSR、SSG:長所と短所の分析]() Next.jsの3つのレンダリング方法、すなわちサーバーサイドレンダリング(SSR)、クライアントサイドレンダリング(CSR)、および静的サイト生成(SSG)に関する動作、長所、短所を深く探る。

Next.jsの3つのレンダリング方法、すなわちサーバーサイドレンダリング(SSR)、クライアントサイドレンダリング(CSR)、および静的サイト生成(SSG)に関する動作、長所、短所を深く探る。

![[JavaScript] html2canvasを使用してウェブページのスクリーンショットをダウンロードする方法](https://img.clonecoding.com/thumb/101/16x9/320/javascript-html2canvasを使用してウェブページのスクリーンショットをダウンロードする方法.webp)

![[CSS] ダークモードの実装方法 - システム設定ベースとユーザー選択ベースのモード変更](https://img.clonecoding.com/thumb/100/16x9/320/css-ダークモードの実装方法-システム設定ベースとユーザー選択ベースのモード変更.webp)

![[Next.js] SSR、SSG、CSRを使用するのはいつか - 適切な利用ケースを探る](https://img.clonecoding.com/thumb/99/16x9/320/next-js-ssr-ssg-csrを使用するのはいつか-適切な利用ケースを探る.webp)

![[CSS] 仮想セレクタ(Pseudo selector) 完全ガイド - 知っておくべきスタイリング技術](https://img.clonecoding.com/thumb/98/16x9/320/css-仮想セレクタ-pseudo-selector-完全ガイド-知っておくべきスタイリング技術.webp)

![[Next.js] 3つのレンダリング方法 - SSR、CSR、SSG:長所と短所の分析](https://img.clonecoding.com/thumb/97/16x9/320/next-js-3つのレンダリング方法-ssr-csr-ssg-長所と短所の分析.webp)