[TA-Lib] #7: RSI (상대 강도 지수)의 개념 및 활용법

- CloneCoding

- 시리즈 / TA-Lib

- 2023년 9월 1일

지금까지 TA-Lib를 중심으로 다양한 기술적 분석 방법에 대해 함께 알아보았다. 우리는 기술적 분석의 기본 개념부터([TA-Lib] #1 기술적 분석과 TA-Lib의 개요), TA-Lib의 설치 방법([TA-Lib] #2: 기술적 분석을 위한 TA-Lib 설치), 그리고 여러 기술적 지표들을 통해 시장의 추세를 파악하는 방법까지 다양한 주제를 다루었다.

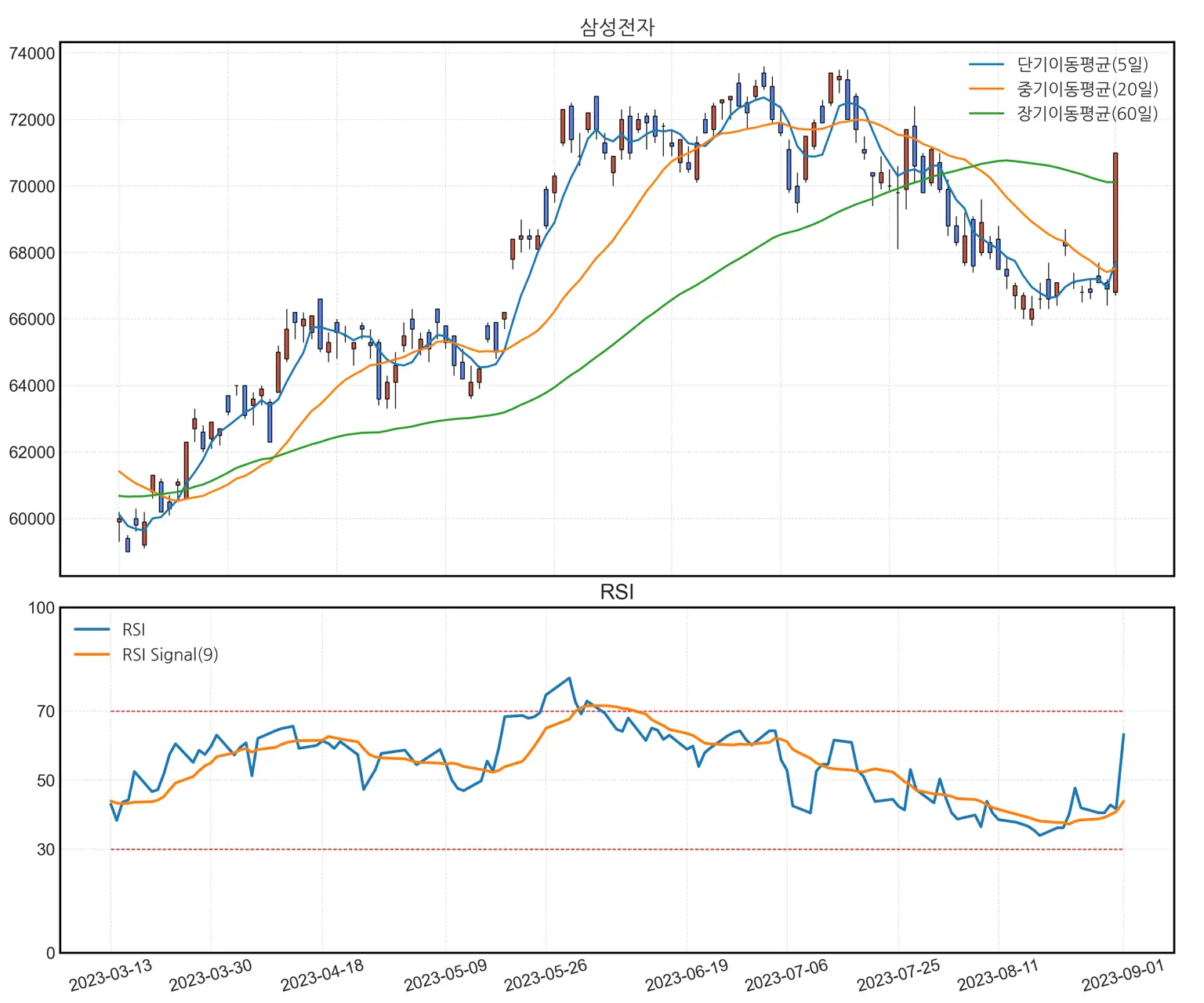

오늘은 이러한 지식을 바탕으로, 주식 시장에서 매우 널리 사용되는 RSI(Relative Strength Index)에 대해 깊게 다뤄볼 것 이다. RSI는 주가의 상승세와 하락세를 비교하여 현재의 주가가 과열되었는지, 아니면 과도하게 하락되었는지를 판단하는 데 도움을 주는 중요한 지표이다. 그렇다면, RSI가 정확히 어떻게 작동하는지, 그리고 어떻게 활용할 수 있는지 함께 알아본다.

RSI (Relative Strength Index)의 개념

RSI는 '상대강도지수'라고도 불리며, 주식, 선물, 외환 등의 금융 시장에서 자주 사용되는 모멘텀 지표 중 하나이다. 이 지표는 1978년에 J. Welles Wilder Jr.에 의해 개발되었으며, 주가의 상승세와 하락세를 비교하여 현재의 주가가 과열되었는지, 아니면 과도하게 하락되었는지를 판단하는 데 도움을 준다.

구성요소 및 수식

RSI는 주가의 상승폭과 하락폭을 기반으로 계산된다. 이를 이해하기 위해서는 몇 가지 기본 구성요소와 그에 따른 수식을 알아야 한다.

- U (Up)와 D (Down) U (Up): 주가가 전일 대비 상승했을 때의 상승폭이다. 주가가 하락했을 경우 U는 0이다. D (Down): 주가가 전일 대비 하락했을 때의 하락폭이다. 주가가 상승했을 경우 D는 0이다.

- AU (Average Up)와 AD (Average Down) AU (Average Up): 일정 기간 동안의 U의 평균값이다. 일반적으로 14일을 기준으로 한다. AD (Average Down) : 일정 기간 동안의 D의 평균값이다. 일반적으로 14일을 기준으로 한다.

- RS (Relative Strength) RS (Relative Strength): AU와 AD의 비율로, 주가의 상승세와 하락세의 상대적인 강도를 나타낸다.

- RSI (Relative Strength Index) RSI: RS를 기반으로 하는 지표로, 주가가 과매수 또는 과매도 상태인지를 판단하는 데 사용된다.

- RSI 시그널 RSI 시그널: RSI의 이동평균선으로, RSI의 변동을 부드럽게 하여 신호를 명확하게 해준다. 일반적으로 9일 이동평균선을 사용한다.

공식의 원리

RSI는 주가의 상승세와 하락세를 비교하여 시장의 과열 또는 과도한 하락 상태를 판단하는 지표이다. 주가가 연속적으로 상승하면 RS는 증가하고, RSI는 100에 가까워집니다. 반대로, 주가가 연속적으로 하락하면 RS는 감소하고, RSI는 0에 가까워집니다.

RSI 값이 70 이상이면 과매수 상태로, 주가가 하락할 가능성이 높다고 판단된다. 반대로 RSI 값이 30 이하면 과매도 상태로, 주가가 상승할 가능성이 높다고 판단된다.

이러한 원리를 바탕으로, 트레이더와 투자자들은 RSI를 활용하여 시장의 상황을 판단하고, 매수 또는 매도 결정을 내릴 수 있다.

RSI의 해석 및 활용 방안

RSI는 주가의 상승세와 하락세를 비교하여 시장의 상태를 판단하는 지표로, 그 값에 따라 다양한 해석과 활용 방안이 있다.

RSI의 해석

- 과매수/과매도 영역

- 70 이상: 주가가 과매수 상태로 판단된다. 이는 주가가 상승세에 있으나, 곧 반전될 가능성이 있다는 신호로 볼 수 있다.

- 30 이하: 주가가 과매도 상태로 판단된다. 이는 주가가 하락세에 있으나, 곧 반전될 가능성이 있다는 신호로 볼 수 있다.

- 중립 영역

- 30~70 사이: 주가가 특별한 추세 없이 안정적인 상태로 판단된다. 이 구간에서는 RSI만으로는 명확한 결정을 내리기 어려울 수 있으므로, 다른 기술적 지표와 함께 분석하는 것이 좋다.

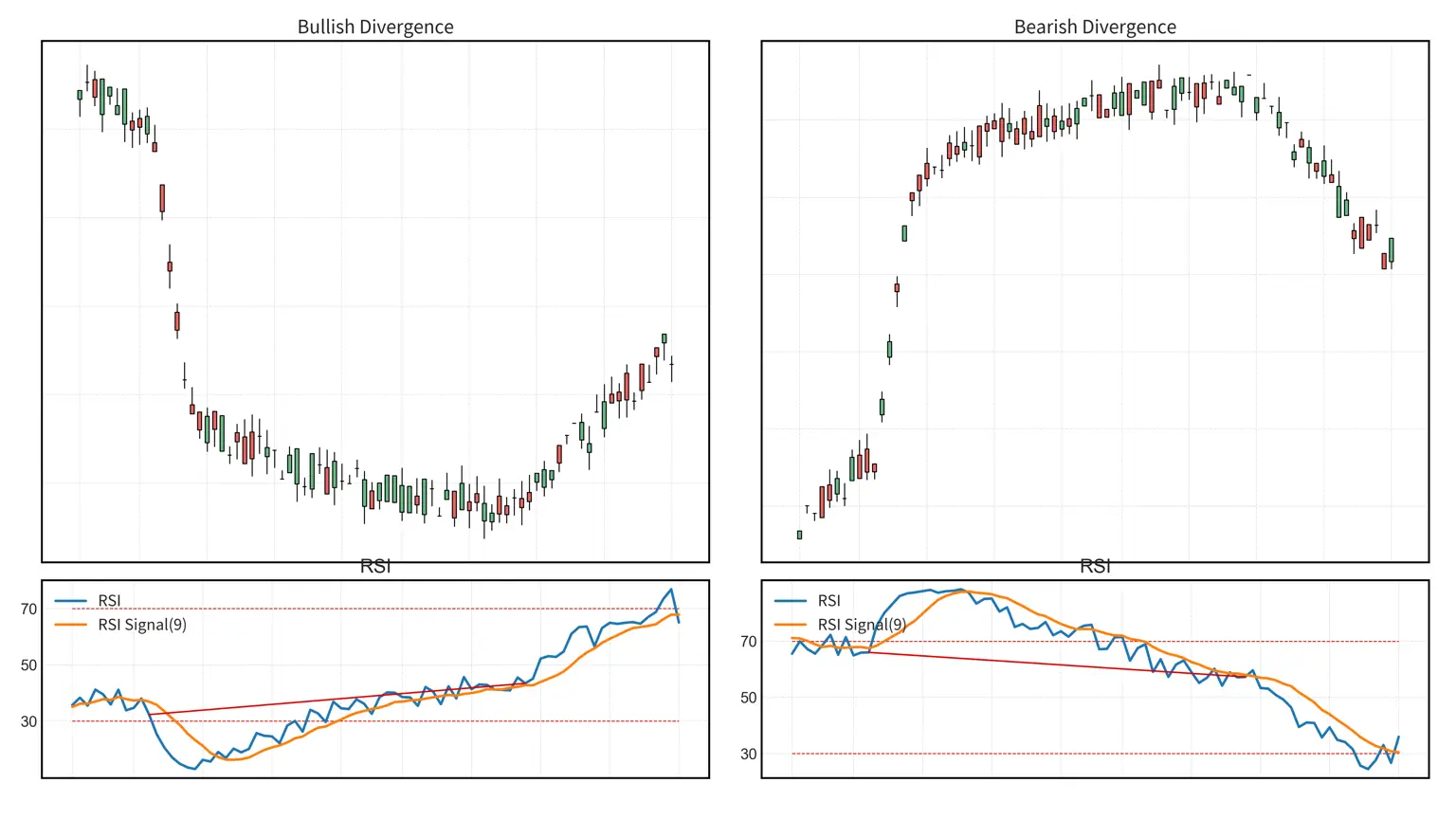

- RSI Divergence (발산)

가상의 데이터로 생성된 이미지이다. 왼쪽 차트는 주가 하락하면서 RSI가 상승하는 Bullish Divergence를, 오른쪽 차트는 주가 상승하면서 RSI가 하락하는 Bearish Divergence를 나타낸다. 주가와 RSI의 움직임을 통해 각각의 패턴을 분석할 수 있다. - Bullish Divergence (상승 발산): 주가는 계속 하락하는데 반해 RSI는 상승하는 모습을 보이면, 이는 곧 주가의 상승 반전이 올 수 있다는 신호로 해석된다.

- Bearish Divergence (하락 발산): 주가는 계속 상승하는데 반해 RSI는 하락하는 모습을 보이면, 이는 곧 주가의 하락 반전이 올 수 있다는 신호로 해석된다.

RSI 활용 방안

- 이중 접근법: RSI와 주가 차트를 함께 보면서, 과매수/과매도 영역에 진입했을 때의 주가 움직임을 주의 깊게 관찰한다. RSI가 70을 초과하거나 30 미만으로 떨어졌을 때, 주가 차트에서도 변동성이나 특별한 패턴이 나타나는지 확인한다.

- 다른 지표와의 조합: RSI만을 활용하는 것보다, 이동평균선, MACD, 볼린저 밴드 등 다른 기술적 지표와 함께 활용하면 더욱 정확한 신호를 얻을 수 있다.

- RSI 발산 활용: RSI의 발산은 주가의 반전을 예측하는 데 매우 유용한 신호로 활용될 수 있다. 발산이 나타났을 때, 추가적인 확인 절차를 거쳐 투자 결정을 내릴 수 있다.

- RSI 시그널 라인 활용: RSI의 9일 이동평균선인 RSI 시그널 라인을 활용하여, RSI와 시그널 라인의 교차점을 주목한다. RSI가 시그널 라인을 상향 돌파하면 매수 신호, 하향 돌파하면 매도 신호로 해석할 수 있다.

RSI는 주가의 상승세와 하락세를 비교하여 시장의 상태를 판단하는 강력한 도구이다. 그러나 모든 기술적 지표와 마찬가지로, RSI만을 기반으로 투자 결정을 내리는 것은 위험할 수 있다. 다양한 지표와 정보를 종합적으로 분석하여, 합리적인 투자 결정을 내리는 것이 중요하다.

RSI의 장단점

장점

- 간결성: RSI는 0에서 100 사이의 값으로 표현되기 때문에 해석이 간결하고 직관적이다. 70과 30이라는 명확한 기준점을 통해 과매수와 과매도 상태를 쉽게 판단할 수 있다.

- 다양한 시장에서의 활용: RSI는 주식, 외환, 선물, 암호화폐 등 다양한 금융 시장에서 활용될 수 있다.

- 발산을 통한 반전 신호 감지: RSI의 발산은 주가의 잠재적인 반전을 감지하는 데 매우 유용한다. 이를 통해 시장의 변화를 조기에 포착할 수 있다.

단점

- 과도한 신호: 특히 변동성이 큰 시장에서는 RSI가 자주 과매수나 과매도 영역에 진입할 수 있다. 이로 인해 과도한 매수 또는 매도 신호가 발생할 수 있다.

- 트렌드 강한 시장에서의 한계: 강한 상승 트렌드나 하락 트렌드가 지속될 때 RSI는 오랜 시간 동안 과매수 또는 과매도 영역에 머물게 된다. 이런 상황에서는 RSI만을 기반으로 한 결정은 위험할 수 있다.

- 지연된 신호: RSI는 과거의 데이터를 기반으로 계산되므로, 실시간의 시장 변화를 즉각적으로 반영하지 못할 수 있다.

성공적인 RSI 활용을 위한 팁

- 다른 지표와의 조합: RSI만을 독립적으로 활용하기보다는 다른 기술적 지표와 함께 사용하면 더욱 정확한 신호를 얻을 수 있다. 예를 들어, 이동평균선, 볼린저 밴드, MACD와 같은 지표와 함께 RSI를 분석하면 더욱 강력한 투자 결정을 내릴 수 있다.

- 시장의 특성 고려: RSI의 기본 설정값은 14일이다. 그러나 각 시장의 특성에 따라 이 값을 조절할 필요가 있을 수 있다. 예를 들어, 더 짧은 시간 프레임의 변동성을 분석하고 싶다면, RSI의 기간을 줄일 수 있다.

- 발산 주의 깊게 관찰: RSI의 발산은 주가의 잠재적인 반전을 예측하는 중요한 신호이다. 주가 차트와 RSI 차트를 함께 보면서 발산을 주의 깊게 관찰하고, 이를 통해 시장의 변화를 조기에 포착하십시오.

- 과도한 신호를 피하려면 필터링: RSI가 너무 자주 과매수나 과매도 영역에 진입한다면, 기준점을 80과 20으로 조절하여 과도한 신호를 줄일 수 있다.

- 연습과 경험: RSI와 같은 기술적 지표는 연습과 경험을 통해 더욱 효과적으로 활용될 수 있다. 가상 투자나 과거 데이터를 활용하여 RSI를 연습하고, 다양한 시장 상황에서의 반응을 관찰하십시오.

RSI (Relative Strength Index)는 주식 시장에서 주가의 상승세와 하락세를 비교하는 데 있어 중요한 도구로 자리 잡았다. 이 지표는 과매수 또는 과매도 상태를 신속하게 판단하고, 투자자에게 시장의 잠재적인 반전 시점을 알려줄 수 있는 가치있는 정보를 제공한다.

그러나 RSI만을 독립적으로 사용하는 것은 위험할 수 있다. 다양한 기술적 분석 도구와 함께 사용하여, 전체적인 시장의 상황을 종합적으로 이해하는 것이 중요하다. 이전에 우리가 다룬 TA-Lib의 다양한 기능들, 예를 들면 이동평균선([TA-Lib] #3: 시장 추세 이해하기 - 단기, 중기, 장기 이동평균선과 골든 크로스 및 데드 크로스)이나 MACD([TA-Lib] #5 MACD - MACD 보는 법과 차트 분석)와 같은 지표들과 함께 RSI를 활용하면, 투자 결정의 정확도를 높일 수 있다.

시리즈 / TA-Lib 카테고리의 다른 글

CloneCoding

한 줄의 코드에서 시작되는 혁신!

Categories

- Language(70)

- Web(19)

- 시리즈(7)

- Tips & Tutorial(5)

Recent Posts

![[JavaScript] html2canvas를 활용하여 스크린샷을 다운로드 하는방법]() html2canvas 라이브러리를 이용하여 웹페이지 스크린샷을 다운로드 하는 방법을 설명한다. html2canvas 특징과 장점, 설치 및 사용방법 그리고 주의사항에 대해서도 함께 알아본다

html2canvas 라이브러리를 이용하여 웹페이지 스크린샷을 다운로드 하는 방법을 설명한다. html2canvas 특징과 장점, 설치 및 사용방법 그리고 주의사항에 대해서도 함께 알아본다![[CSS] 다크모드 구현 하는 방법 - 시스템 설정 기반 및 사용자 선택기반 모드변경]() 웹페이지에 다크모드를 구현하는 방법에 대해 설명한다. 시스템 설정을 기반으로 다크모드를 구현하는법, 사용자 선택을 기반으로 다크모드를 구현하는 법에 대해 알아보자.

웹페이지에 다크모드를 구현하는 방법에 대해 설명한다. 시스템 설정을 기반으로 다크모드를 구현하는법, 사용자 선택을 기반으로 다크모드를 구현하는 법에 대해 알아보자.![[Next.js] SSR, SSG, CSR 언제 사용하는것이 좋을까 - 적절한 활용 사례]() Next.js에서 SSR(Server Side Rendering), SSG(Static Site Generation), CSR(Client Side Rendering)렌더링 방식중 어떤 렌더링 방식이 어떤 사이트 카테고리에서 잘 어울리는지 설명한다.

Next.js에서 SSR(Server Side Rendering), SSG(Static Site Generation), CSR(Client Side Rendering)렌더링 방식중 어떤 렌더링 방식이 어떤 사이트 카테고리에서 잘 어울리는지 설명한다.![[CSS] 가상 선택자(Pseudo selector) 완벽 가이드 - 꼭 알아야하는 스타일링 기법]() CSS 가상 선택자(Pseudo selector)에 대해 깊이있게 설명 한다. :first-child, :last-child, :nth-child(n) 등을 배우고 실용적인 활용 사례를 알아보자.

CSS 가상 선택자(Pseudo selector)에 대해 깊이있게 설명 한다. :first-child, :last-child, :nth-child(n) 등을 배우고 실용적인 활용 사례를 알아보자.![[Next.js] 3가지 렌더링 SSR, CSR, SSG 이해하기: 장단점 분석]() Next.js의 3가지 렌더링 방식인 서버 사이드 렌더링(SSR), 클라이언트 사이드 렌더링(CSR), 그리고 정적 사이트 생성(SSG)에 대한 작동방식, 장단점 등에대해 깊이있게 알아본다.

Next.js의 3가지 렌더링 방식인 서버 사이드 렌더링(SSR), 클라이언트 사이드 렌더링(CSR), 그리고 정적 사이트 생성(SSG)에 대한 작동방식, 장단점 등에대해 깊이있게 알아본다.

![[JavaScript] html2canvas를 활용하여 스크린샷을 다운로드 하는방법](https://img.clonecoding.com/thumb/101/16x9/320/javascript-html2canvas를-활용하여-스크린샷을-다운로드-하는방법.webp)

![[CSS] 다크모드 구현 하는 방법 - 시스템 설정 기반 및 사용자 선택기반 모드변경](https://img.clonecoding.com/thumb/100/16x9/320/css-다크모드-구현-하는-방법-시스템-설정-기반-및-사용자-선택기반-모드변경.webp)

![[Next.js] SSR, SSG, CSR 언제 사용하는것이 좋을까 - 적절한 활용 사례](https://img.clonecoding.com/thumb/99/16x9/320/next-js-ssr-ssg-csr-언제-사용하는것이-좋을까-적절한-활용-사례.webp)

![[CSS] 가상 선택자(Pseudo selector) 완벽 가이드 - 꼭 알아야하는 스타일링 기법](https://img.clonecoding.com/thumb/98/16x9/320/css-가상-선택자-pseudo-selector-완벽-가이드-꼭-알아야하는-스타일링-기법.webp)

![[Next.js] 3가지 렌더링 SSR, CSR, SSG 이해하기: 장단점 분석](https://img.clonecoding.com/thumb/97/16x9/320/next-js-3가지-렌더링-ssr-csr-ssg-이해하기-장단점-분석.webp)